De mest utsatta vet minst om pensionen

Många svenskar har dålig koll på sin pension. I synnerhet gäller det dem som har det sämre ställt. De flesta skyller på att de skjutit det på framtiden – och att systemet är för komplicerat.

Bild: Getty images

Har du järnkoll på hur din ekonomiska situation kommer att se ut den dag du blir pensionär? Om svaret är nej är du i gott sällskap. I en svensk enkätstudie baserad på svar från drygt 2 000 personer mellan 31 och 60 år blottläggs stora kunskapsluckor kring svenskars förståelse av pensionssystemet.

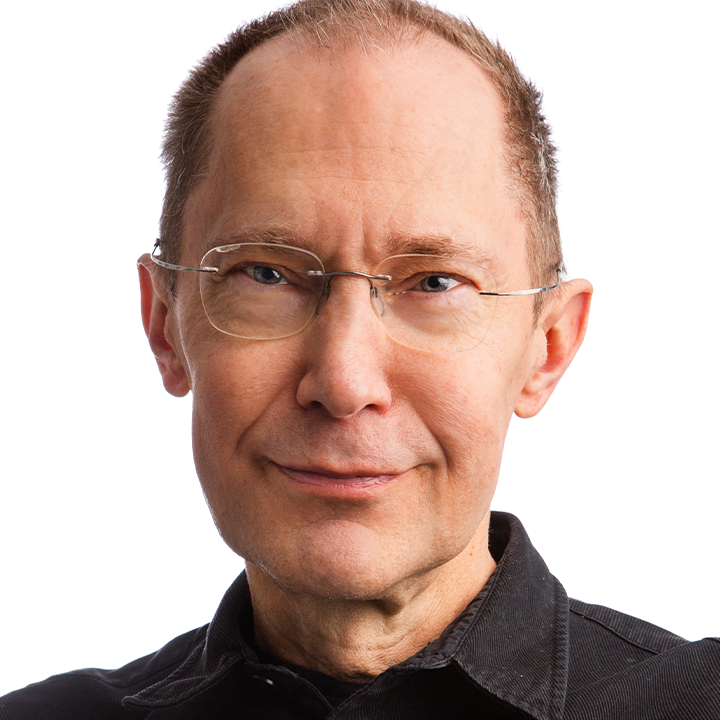

– En majoritet svarade fel på över hälften av faktafrågorna vi ställde. Det ligger i linje med vad deltagarna själva ansåg sig kunna om pensionssystemet och tyder på att vi har ställt relevanta frågor, säger Mikael Elinder, docent i nationalekonomi vid Uppsala universitet och en av forskarna bakom studien.

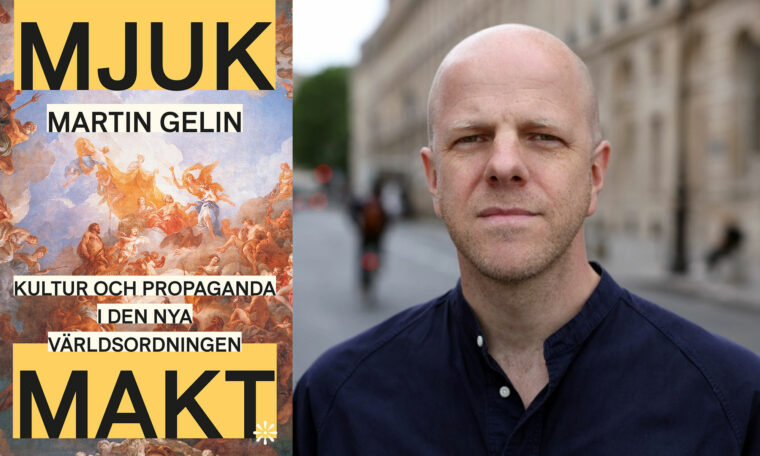

Bild: Mikael Wallerstedt

De som vet minst oroar sig mest

Forskarna samkörde enkätsvaren med register från SCB. Bland de med sämst koll var lågutbildade och låginkomsttagare överrepresenterade, samt unga och kvinnor. Samma grupper oroade sig även mer över sin pension och var i högre utsträckning missnöjda med sitt sparande.

– Det är synd, då brist på kunskap gör det svårare att planera pensionen, som rimligtvis blir sämre än om man hade planerat för den. I andra änden finns de som faktiskt får det bättre än de tror, och för dem borde bättre förståelse leda till ökad trygghet.

Som förklaring till okunskapen sade de flesta att pensionssystemet är för komplext. Näst vanligast var att man tänkt sätta sig in i det men skjutit det på framtiden – vilket Mikael Elinder tidigare visat gäller äldre och yngre i lika stor utsträckning.

Reform gjorde systemet komplicerat

Svaren om komplexitet bör ses i ljuset av att den allmänna pensionen blev avgiftsbestämd istället för förmånsbestämd år 1999. Därmed fick individen fler val och ett större ansvar över att själv säkra en dräglig ekonomisk tillvaro på ålderns höst (se faktaruta för en snabbgenomgång av pensionssystemet).

– Jag menar att vi bör prata om pension redan i grundskolan. Barn får lära sig hur man försörjde sig på stenåldern, men inte som äldre i Sverige i dag. Samtidigt är 20 procent av befolkningen pensionärer, och pensionen tar upp omkring en fjärdedel av våra liv, säger Mikael Elinder.

Är det inte individen som i slutänden ansvarar för att skaffa rätt kunskap?

– Absolut. Man kan ägna ett helt liv åt att förstå pensionssystemet utan att bli fullärd, men man ska inte avskräckas av att behöva förstå alla detaljer. Istället bör man fokusera på de stora dragen – och de kan man lära sig. Vi brukar tipsa om minpension.se där man lätt får en överblick och kan lära sig mer.

Studien har flera begränsningar, bland annat då enkäten enbart genomfördes på svenska och exkluderade icke-svensktalande individer.

Dessutom var svarsfrekvensen relativt låg. Av de 12 000 som fick enkäten svarade bara omkring 30 procent (3 600 personer), som sedan gallrades ned till 1 976 – det antal som slutförde enkäten och gick med på att deras svar kopplades till SCB:s registerdata. Forskarna har dock viktat och kompenserat för bortfallet med hjälp av statistiska modeller.

Rapporten bygger på ett samarbete mellan Uppsala universitet, Institutet för arbetsmarknads- och utbildningspolitisk utvärdering, IFAU, och Inspektionen för socialförsäkringen, ISF. Studien publicerades av IFAU.

I Sverige består pensionen i huvudsak av tre delar

- Den allmänna pensionen består av inkomstpension och premiepension, varav båda baseras på inkomst. Premiepensionen sätts in på ett fondkonto, och man kan själv välja vilka fonder kapitalet ska placeras i. I den allmänna pensionen ryms även garantipensionen som betalas ut till personer med ingen eller mycket låg inkomstpension.

- 9 av 10 anställda har även en tjänstepension, vilket innebär att ens arbetsgivare bidragit med pengar till pensionspotten.

- Slutligen kan man ordna ett eget pensionssparande, antingen under madrassen, på ett vanligt bankkonto eller med hjälp av exempelvis en kapitalförsäkring eller ett investeringssparkonto.

Källa: Pensionsmyndigheten.se