Ekonomi: Att tolka tidsserier

Räntenivåer, växelkurser, ekonomisk tillväxt, skatteintäkter, löneökningstakten, arbetslösheten och så vidare går upp och ner. Alla ekonomiska storheter varierar med tiden. När man sätter upp mätvärdena på rad efter varandra får man en tidsserie, till exempel slutkursen varje börsdag för en viss aktie under ett år.

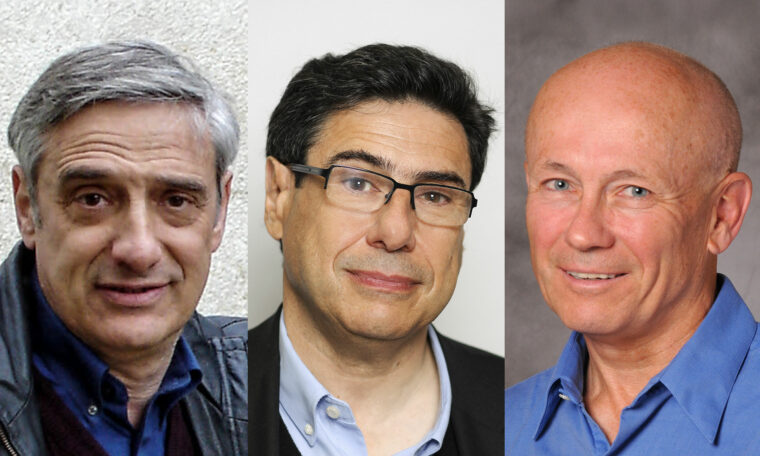

Trots att tidsserier på ytan är ganska enkla – ett antal siffror i följd – är de genuint svåra att få grepp om. Årets ekonomipristagare har utvecklat metoder som fångar centrala egenskaper hos många tidsserier.

Hitta samband i bruset

En tidsserie sägs vara stationär när den varierar omkring ett visst värde eller en given trend. Trots att ekonomiska tidsserier ofta är icke-stationära – det vill säga svänger litet hur som helst – hade ekonomerna länge bara tillgång till analysmetoder för stationära data.

Redan 1974 visade Clive Granger att de gamla metoderna felaktigt kan peka ut samband mellan storheter som inte alls hänger ihop. De statistiska fallgroparna kan också, på omvänt sätt, leda till att man missar samband som faktiskt finns.

Det har därför varit en utmaning för forskarna att finna metoder för icke-stationära data som gör det möjligt att spåra eventuella långsiktiga samband bakom bruset av kortsiktiga svängningar.

I några uppsatser publicerade under 1980-talet utvecklade Clive Granger begrepp och analysmetoder som förenar kort- och långsiktiga perspektiv. Nyckeln till dessa metoder, och till giltiga statistiska slutsatser, är hans upptäckt att en speciell kombination av två eller flera icke-stationära serier kan vara stationär. Han myntade begreppet kointegration för en stationär kombination av icke-stationära variabler.

För att kointegrationsbegreppet skulle bli praktiskt användbart behövdes kraftfulla statistiska metoder för skattningar och hypotestest. Sådana presenterades av Granger och Robert Engle år 1987 i en uppsats som fått mycket stor betydelse.

Clive Grangers arbeten har ändrat ekonomernas förhållningssätt till tidsseriedata. Hans analysmetod har visat sig vara särskilt viktig när de kortsiktiga rörelserna påverkas av stora slumpmässiga störningar, samtidigt som de långsiktiga variationerna begränsas av relationer mellan exempelvis växelkurser och prisnivåer, mellan konsumtion och förmögenhet, mellan utdelningar och aktiekurser eller mellan räntor på olika löptid.

Ibland svänger det mer

Den andre pristagaren, Robert Engle, har utvecklat metoder för att analysera volatiliteten – svängningarna upp och ner – i en tidsserie, till exempel i avkastningen från olika ekonomiska tillgångar. Dessa metoder kan användas av banker och andra finansiella institutioner som vill försäkra sig om att värdet på deras tillgångar med hög sannolikhet inte kommer att understiga en miniminivå som skulle riskera bankens soliditet.

I en banbrytande uppsats från 1982 formulerade Robert Engle en modell som möjliggör prognoser över svängningarna under kommande dag, vecka och år. Hans stora bidrag var att anta att volatiliteten inte är konstant utan varierar med tiden på ett systematiskt sätt, så att lugna och turbulenta perioder avlöser varandra.

Hur stort kapital riskerar då en aktieinvesterare med en portfölj motsvarande det amerikanska börsindexet Standard & Poor 500 att förlora nästa dag? Vid låg volatilitet (en standardavvikelse på 0,5 procent) kommer förlusten att med 99 procents sannolikhet inte överstiga 1,2 procent av aktieportföljens värde. Motsvarande maximala kapitalförlust vid hög volatilitet (3 procents standardavvikelse) är nära 7 procent.

Sedan 1996 föreskriver internationellt överenskomna regleringar att sådana beräkningar bör användas som underlag för bankers kapitaltäckningskrav.