Därför är banker sårbara

Om banker kollapsar riskerar det finansiella systemet att kantra. Men bankerna ska inte stöttas så mycket att de blir ansvarslösa.

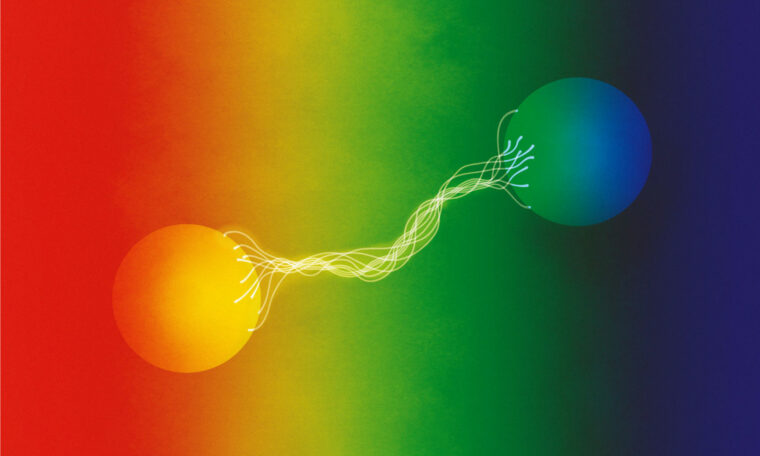

Ett rykte om att fler sparare än vad banken klarar av är på väg att ta ut sina pengar kan bli en självuppfyllande profetia. I värsta fall innebär bankrusningen att banken kollapsar.

Bild: Johan Jarnestad / Kungl. vetenskapsakademien

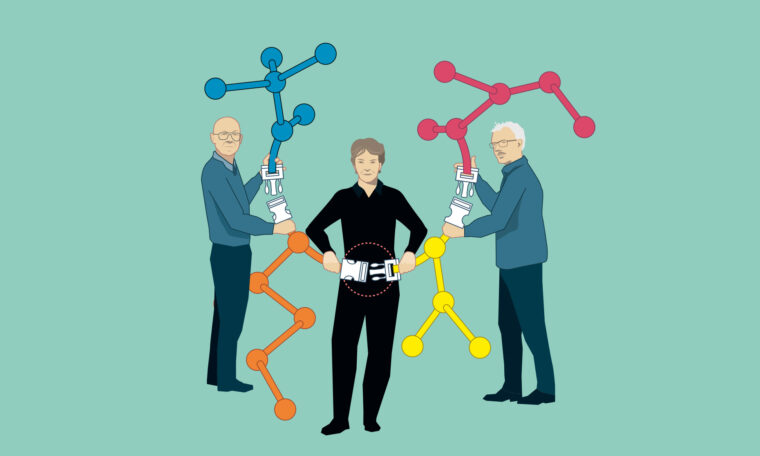

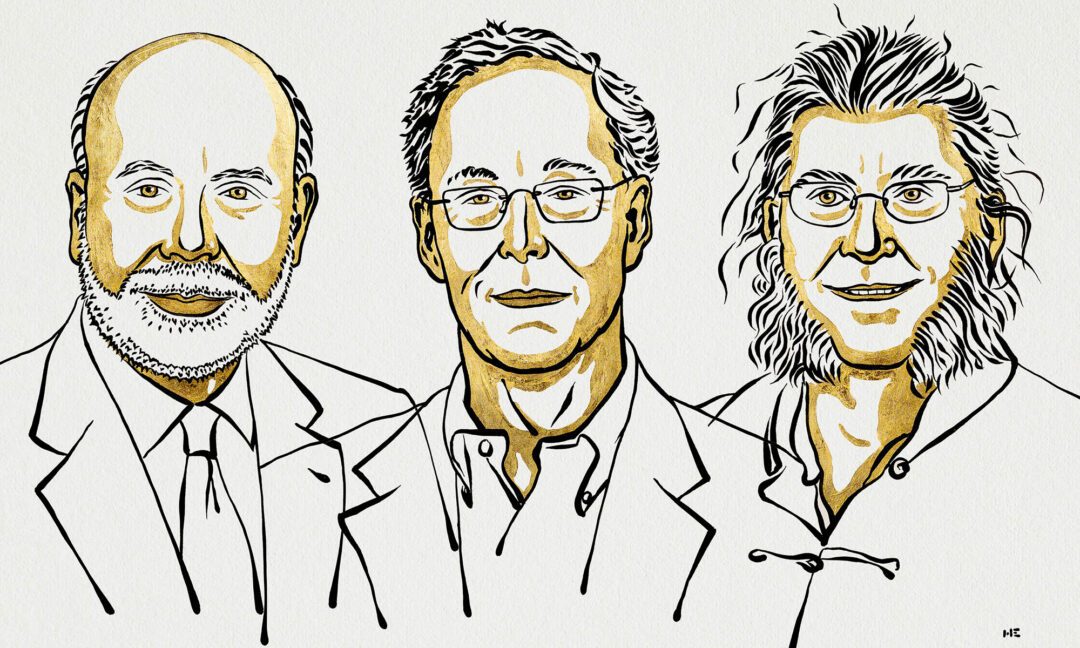

Med hjälp av tre forskningsartiklar som årets ekonomipristagare publicerade i början av 1980-talet har vi blivit bättre på att reglera bankväsendet och dämpa effekterna av finanskriser. Sveriges Riksbanks pris i ekonomisk vetenskap till Alfred Nobels minne 2022 går till tre amerikaner: den före detta centralbankschefen Ben Bernanke samt Douglas Diamond och Philip Dybvig.

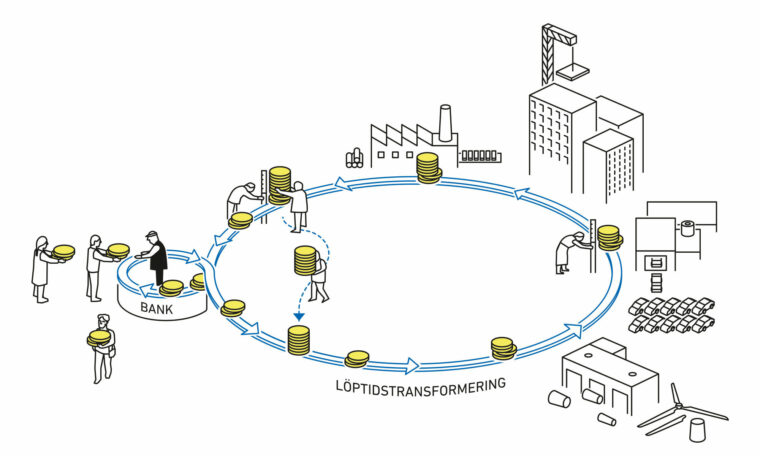

Diamond och Dybvig har skapat en teoretisk modell för bankers roll och för hur bankrusningar uppstår, alltså när många sparare samtidigt vill ta ut sina pengar.

Ingen vill stå sist i kön för att få ut sina pengar

De som lånar ut pengar, vilket vi gör när vi sätter in pengar på banken, önskar att ha tillgång till sina pengar när de vill. Låntagare, både privatpersoner och företag, behöver å sin sida långsiktiga lån och vill inte tvingas att betala av lånet just när en sparare behöver sina pengar. Det skapar en inbyggd sårbarhet i det finansiella systemet, där banker fungerar som en mellanhand mellan sparare och låntagare. Om många sparare tar ut sina pengar samtidigt kommer banken att kollapsa, eftersom pengarna inte finns i banken utan till största delen är utlånade. I oroliga tider kan det spridas rykten om en förestående bankkollaps, vilket kan skapa en rusning till banken – ingen vill stå sist i kön och inte få ut sina pengar. Ett sätt att förhindra en sådan bankrusning är att införa statliga insättarförsäkringar. Med sådana på plats behöver inte insättare vara oroliga för att inte få ut sina pengar och bankrusningen stoppas innan den ens börjat.

– En finansiell kris blir värre när folk förlorar tron på systemet, och i perioder när saker händer oväntat kan det skapas en rädsla som sprider sig. Det bästa rådet jag kan ge är att vara beredd och att se till att banksektorn förblir hälsosam, säger Douglas Diamond vid Kungl. Vetenskapsakademiens tillkännagivande av priset.

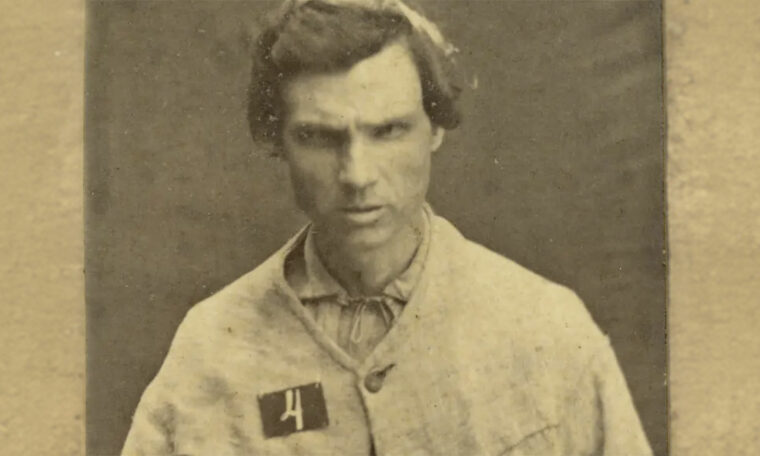

När New York-börsen kraschade 1929 gick USA:s ekonomi in i en lågkonjunktur men det var först året efter som läget blev alarmerande. Då övergick den ekonomiska nedgången i en bankkris och 1933 hade nästan hälften av bankerna gått under. Av rädsla för bankrusningar vågade de banker som ännu fanns kvar inte låna ut pengar till långsiktiga investeringar. Konsekvensen blev den moderna historiens värsta ekonomiska kris: ”den stora depressionen”, som pristagaren Ben Bernanke har studerat.

Bild: Niklas Björling

– Bernankes fundamentala forskningsbidrag var att visa hur en sådan dynamik kan leda till en världsdepression, där det verkligen går åt fanders med hela ekonomin och där människor får svälta fast de lever i världens rikaste ekonomier, säger John Hassler, ledamot av ekonomipriskommittén och professor i ekonomi vid Stockholms universitet.

Självuppfyllande profetior om kollapser

Bernankes ekonomisk-historiska studier av den stora depressionen gjordes i ljuset av de teorier som Douglas Diamond och Philip Dybvig hade presenterat.

I december 2007 började tecken skönjas på en ny omfattande finanskris. Lågkonjunkturen fick bostadspriserna att sjunka i USA. Många hushåll med låg kreditvärdighet hade stora bostadslån, så kallade subprime-lån. I stor utsträckning hade sådan utlåning skett utanför den reglerade banksektorn av så kallade skuggbanker. Dessa finansierade utlåningen med kortsiktig upplåning från institutionella investerare, som inte hade någon insättarförsäkring för sina fordringar på skuggbankerna. Oron för vad skuggbankernas tillgångar, det vill säga bostadslånen, faktiskt var värda, skapade en situation liknande bankrusningar. Ingen investerare ville längre finansiera skuggbankernas verksamhet. Lehman Brothers, som var en av huvudaktörerna på marknaden för subprime-lån, gick omkull. Detta hade kunna skapa en kedja av självuppfyllande profetior om bankkollapser precis som på 1930-talet. Under krisen i slutet av 00-talet var Ben Bernanke chef för den amerikanska centralbanken Federal Reserve.

Douglas Diamond, 69 år, University of Chicago, USA. Att han fick priset fyra decennier efter de avgörande artiklarna är han glad för: ”Man vill inte få det när man är för ung. Det stiger en åt huvudet”, har han sagt.

Philip Dybvig, 67 år, Washington University i St. Louis, USA. På fritiden spelar han jazz- och blueskeyboard och även traditionella kinesiska instrument som erhu och hulusi. Han ägnar sig också åt tai-chi, quigong och tyngdlyftning.

BIld: Niklas Elmehed / Nobel Prize outreach

– Det är uppenbart att han förstod exakt vad som höll på att hända och vad det kunde leda till. Han visste hur viktigt det var att med alla medel se till att vi inte fick en depression efter finanskrisen, vilket vi ju inte fick, säger John Hassler.

Risker när långsiktig utlåning finansieras med kortsiktig upplåning

Den modell som Diamond och Dybvig utvecklat fungerade väl för att förstå finanskrisen 2008–2009, eftersom den handlar om riskerna som uppstår när långsiktig utlåning finansieras med kortsiktig upplåning. Bernanke kunde använda både denna modell och sin egen forskning om 1930-talskrisen i sin roll som centralbankschef.

– Vi har inte analyserat exakt vad som gjordes och vad som hade kunnat göras bättre under finanskrisen, men det är helt klart att väldigt många anser att Bernanke var en viktig del i att världen räddades från ytterligare en depression, säger John Hassler.

Ben Bernanke får inte ekonomipriset för sitt jobb under finanskrisen men det finns en indirekt koppling, menar John Hassler. Det faktum att vi har haft en allvarlig finanskris i närtid visar på forskningens praktiska användning.

– Finanskriser kan fortfarande leda till depressioner. Den belönade forskningen är därför extremt relevant för människors välfärd även nu, säger John Hassler.

Det kan verka som en tanke att ge ekonomipriset till forskning om banker och finanskriser just när vi befinner oss i en lågkonjunktur med hög inflation, fallande börser och stigande räntor.

– Det är kul att det blev tajming, men vi väljer aldrig pristagare för att det är rätt tajming, säger John Hassler.

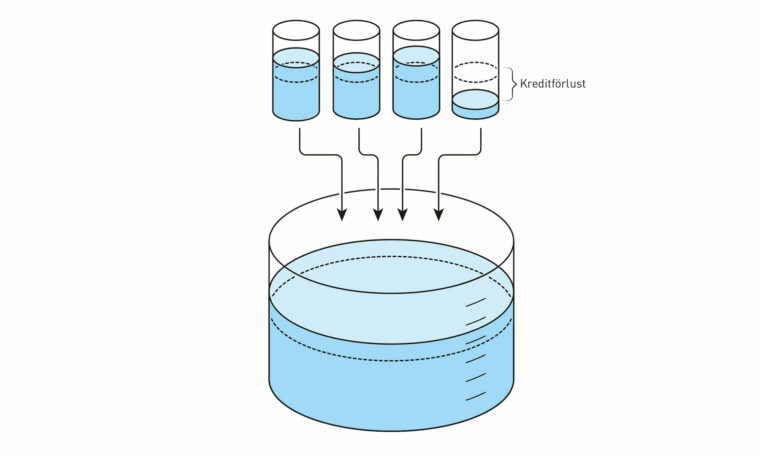

Diamonds och Dybviks modell kan inte i sig användas för att förutspå exakt när en bankrusning ska uppstå. Senare forskning har gjort tillägg till modellen och då visat att bankrusningar på oförsäkrade tillgångar blir mer sannolika när ekonomin går dåligt och värdet på bankernas tillgångar faller.För att minska den sårbarhet som bankerna utgör behövs en balanserad reglering. Om de statliga försäkringarna är för omfattande kan det få bankerna att ta för stora risker och den exakt rätta nivån i försäkringar och regleringar är svår att hitta ett perfekt recept för.

Ekonomipriset

- Ekonomipriset sticker ut i Nobelsammanhanget. Det instiftades 1968 med anledning av Riksbankens 300-årsjubileum och kallas ”Sveriges Riksbanks pris i ekonomisk vetenskap till Alfred Nobels minne”.

- Ekonomipriskommittén sköter arbetet med att ta fram, utreda och bedöma kandidater, men det är Kungl. Vetenskapsakademien i sin helhet som beslutar vem som ska få priset.

– Verkligheten är komplicerad och vi kommer aldrig få ett slutgiltigt svar på vad som är rätt. Vi får försöka skapa system som tillåter bankverksamhet och som är någorlunda stabilt, säger John Hassler.

”Banksektorn är i mer solitt skick nu”

Ekonomipristagaren Douglas Diamond tror att vi har nått längre nu än vi hade när Lehman Brothers gick i konkurs.

– Det fanns inte en riktig förberedelse 2008 när krisen började. Utifrån det vi lärt oss har vi skapat regleringspolicyer som har gjort systemet mycket mindre sårbart. Banksektorn är i mer solitt skick nu, säger Douglas Diamond.

Kunskap baserad på vetenskap

Prenumerera på Forskning & Framsteg!

Inlogg på fof.se • Tidning • Arkiv med tidigare nummer